16 listopada 2021 roku Prezydent podpisał Ustawę z 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw – zwaną potocznie Polskim Ładem. Ustawa została opublikowana w Dzienniku Ustaw 23 listopada 2021 roku poz. 2105. Zapisy ustawy w większości wchodzą w życie 1 stycznia 2022 roku, niektóre zapisy z dniem następującym po opublikowaniu a niektóre jeszcze w innych, wskazanych w ustawie terminach.

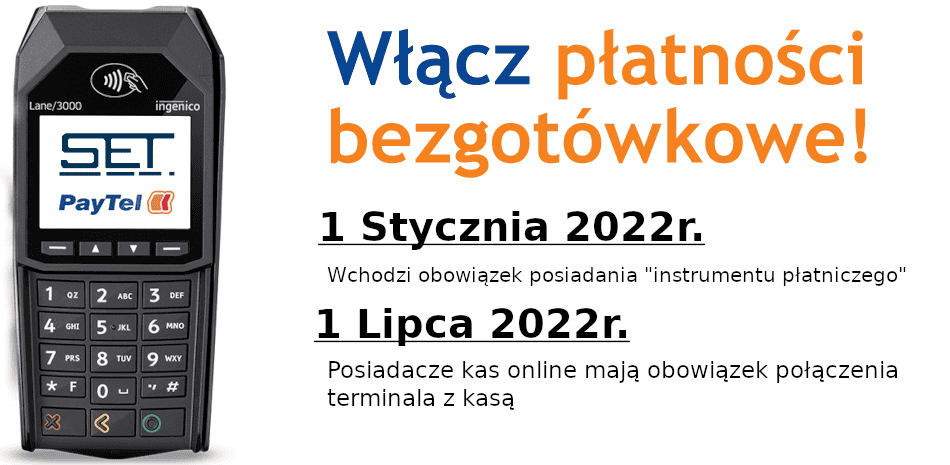

Z Ustawy tej (Polski Ład) dla użytkowników kas fiskalnych wynikają dwa obowiązki. Pierwszy z nich wchodzi w życie z dniem 1 stycznia 2022 roku a drugi – zgodnie z Art. 89. 3. ustawy – 1 lipca 2022 roku.

Pierwszy – (wchodzi w życie 1 stycznia 2022 roku) obowiązek przyjmowania zapłaty za towary czy usługi „instrumentem płatniczym”, czyli formą elektroniczną zapłaty przez wszystkich przedsiębiorców stosujących kasy fiskalne. Wynika z zapisu:

Art. 22.

W ustawie z dnia 6 marca 2018 r. – Prawo przedsiębiorców (Dz. U. z 2021 r. poz. 162) wprowadza się następujące zmiany:

2) po art. 19 dodaje się art. 19a w brzmieniu:

„Art. 19a. 1. Przedsiębiorca zapewnia możliwość dokonywania zapłaty w każdym miejscu, w którym działalność gospodarcza jest faktycznie wykonywana, w szczególności w lokalu, poza lokalem przedsiębiorstwa lub w pojeździe wykorzystywanym do świadczenia usług transportu pasażerskiego, przy użyciu instrumentu płatniczego w rozumieniu ustawy z dnia 19 sierpnia 2011 r. o usługach płatniczych (Dz. U. z 2021 r. poz. 1907 i 1814).

Z powyższego obowiązku zwolnieni są przedsiębiorcy, którzy nie muszą stosować kas fiskalnych:

2. Przepisu ust. 1 nie stosuje się do przedsiębiorcy, który nie ma obowiązku prowadzenia ewidencji sprzedaży przy zastosowaniu kas rejestrujących, o których mowa w ustawie z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz. U. z 2021 r. poz. 685, z późn. zm.10)).

Zgodnie z definicją Ustawy o usługach płatniczych, na którą powołuje się Polski Ład:

instrument płatniczy – zindywidualizowane urządzenie lub uzgodniony przez użytkownika i dostawcę zbiór procedur, wykorzystywane przez użytkownika do złożenia zlecenia płatniczego;

Biorąc pod uwagę fakt, że definicja „instrumentu płatniczego” jest bardzo szeroka i obejmuje wszelkie urządzenia czy też procedury umożliwiające płatnikowi złożenie zlecenia płatniczego, spełnienie tego wymogu może być realizowane poprzez zapewnienie przyjmowania płatności np. kartą płatniczą (terminal), przelew elektroniczny, płatności mobilne, BLIK, SkyCach itp.

W Ustawie nie wskazano konkretnych kar za brak zapewnienia możliwości płatności za towary lub usługi „instrumentem płatniczym”. Natomiast przedsiębiorcy niespełniający tego wymogu nie mogą ubiegać się o zwrot podatku VAT wynikający z „szybkiej ścieżki” wprowadzonej w „Polskim Ładzie”

3. Przedsiębiorca, który zapewnia możliwość przyjmowania płatności przy użyciu terminala płatniczego i prowadzi ewidencję sprzedaży przy zastosowaniu kas rejestrujących, które umożliwiają połączenie i przesyłanie danych między kasą rejestrującą a Centralnym Repozytorium Kas, określone w art. 111a ust. 3 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług, zapewnia współpracę kasy rejestrującej z terminalem płatniczym zgodnie z wymaganiami technicznymi dla kas rejestrujących, określonymi w przepisach wykonawczych wydanych na podstawie tej ustawy.

Teoretycznie termin wejścia w życie tych przepisów może być przesunięty. Wynika to z zapisu:

4. Minister właściwy do spraw gospodarki, w porozumieniu z ministrem właściwym do spraw finansów publicznych, może zwolnić, w drodze rozporządzenia, na czas określony, niektórych przedsiębiorców z obowiązku, o którym mowa w ust. 1, mając na uwadze możliwości techniczno-organizacyjne zapewnienia konsumentowi prawa do zapłaty przy użyciu instrumentu płatniczego.”.

Powyższy obowiązek nie dotyczy użytkowników drukarek fiskalnych online, gdyż te są wyłączone z obowiązku posiadania interfejsu komunikacyjnego z terminalem płatniczym na mocy § 6. 7) c. Rozporządzenia Ministra Przedsiębiorczości i Technologii z dnia 28 maja 2018 r. w sprawie kryteriów i warunków technicznych, którym muszą odpowiadać kasy rejestrujące na podstawie którego do tej pory wszystkie urządzenia online otrzymały homologację Prezesa GUM. Taki sam zapis znalazł się w znowelizowanym Rozporządzeniu w sprawie wymagań technicznych dla kas rejestrujących.

Za nieprzestrzeganie drugiego obowiązku grozi przedsiębiorcy dotkliwa kara. Wynika to z zapisu:

Art. 14.

19) w art. 111 Ustawy o podatku od towarów i usług:

a) po ust. 6ka dodaje się ust. 6kb w brzmieniu:

„6kb. W przypadku stwierdzenia, że podatnik prowadzący ewidencję sprzedaży przy użyciu kasy rejestrującej, wbrew obowiązkowi, o którym mowa w art. 19a ust. 3 ustawy z dnia 6 marca 2018 r. – Prawo przedsiębiorców, nie zapewnia współpracy kasy rejestrującej z terminalem płatniczym, przy użyciu którego zapewnia możliwość przyjmowania płatności, zgodnie z wymaganiami technicznymi dla kas rejestrujących, naczelnik urzędu skarbowego, w drodze decyzji, nakłada na tego podatnika karę pieniężną w wysokości 5000 zł.”,

Każda kasa online marki Novitus ma zaimplementowany obowiązkowy protokół ECR-EFT umożliwiający połączenie kasy z terminalem płatniczym. Niestety, nie wszystkie terminale mają możliwość łączenia z kasami online – nie mają tego protokołu lub nie mają odpowiedniego interfejsu do takiego połączenia. Dlatego każdy użytkownik kasy online posiadający terminal płatniczy lub chcący podpisać umowę na korzystanie z terminala płatniczego powinien sprawdzić, czy ten terminal współpracuje z kasami online.